沦为高利贷变种的网贷:本息算法套路深 坑你没商量

风光多年的网络借贷,正成为民间借贷的线上“升级版”。作为新金融形式,网贷纠纷在近年大量涌现,不仅带来社会问题,还给司法部门带来了新挑战。

沦为高利贷变种的网络贷款,走上规范化需要各方共管共治;而驱除高利贷,则需要每个人拿起法律的武器。

一、起诉

“我们打算起诉。”8家网贷公司的借款人王素芬(化名)告诉券商中国记者,她和家人要通过法律途径拿回自己多付的利息。

2015年,做服装生意赔了14万的她,没有收入来源,开始以贷养贷。4年时间,她借了8家网络小贷公司,累计借债过百万,最后将债务滚到58万。最近,在家人的帮助下,她向各小贷公司和网贷平台提出以月息三分为条件,结清欠款。

截至发稿,已有亚联财、盛进小贷等四家公司接受谈判,同意王素芬提前还款,并按照36%的利率结清欠款。但是也有公司沟通全程中表现得很强硬,寸步不让。对于这类公司,王素芬和家人打算起诉。

券商中国记者发现,因互联网借款产生诉讼在全国有很多。司法部门把这类起诉划归为民间借贷纠纷。因为P2P、小贷公司(含互联网小贷)并非国务院下属金融监管部门发牌的金融机构,受地方金融办和工商部门管理,其业务本质是民间借贷。

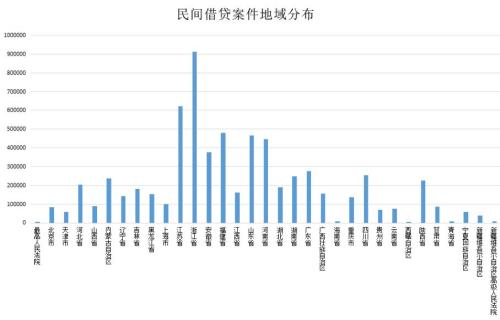

券商中国记者在中国判决文书网上以“民间借贷”为关键词,搜索到的案件数量超过200万件。增长趋势上,近十年中,前5年曲线平坦,每年判决不足1万件,但从2013年起,案件数量骤然上升,当年超过2万件,到2017年时达到了58万件。2013年正是互联网金融兴起的元年,当时,P2P、小贷公司在全国开花,随后几年,消费金融、现金贷、信用分期等业务拔足狂奔。

二、本金分歧

王素芬起诉的底气,是最高法的司法解释:民间借贷利率超过24%的部分不受法律保护,超过36%以上的约定应为无效。

王素芬与被告网贷机构的主要分歧,在于是否认可合同中对贷款本息的确定。

比如在深圳某小贷公司与互联网平台合作借款中,王素芬借入本金80000元,首月预扣本息和各类费用共13150元,实际收到66850元。

王素芬认为,本金应该用实际到账的66850元计算,预扣利息的做法是典型的“砍头息”,不应该算进本金。

沟通中,该小贷公司服务人员认为,手续费是咨询机构收的,并非利息。咨询机构为王素芬提供了借款咨询、贷后管理等服务,收取居间费用。

广东省华商律师事务所合伙人熊勇律师表示,这个案例非常典型,如何完整归集、准确认定实际利息数额,往往是借贷双方的争议焦点。他认为,针对借款人在借款合同之外,与资金出借方以外的市场主体签订其他合同并支付管理费、信息费、咨询费、手续费、保险费、中介费等非“利息“名目的费用,应实施全产业链监管及全利益链审查。

“原则上,除非是借款人自愿购买、且购买的是和出借方没有任何利益利害关系的服务,否则所有费用都应认定为借贷法律关系下借款人的借款利息费用。如果不这样,最高人民法院司法解释中24%、36%这一‘护民利器’,将因为资金玩家的障眼法而高高举起,轻轻放下。”熊勇说。

三、利息算法藏“套路”

隐藏得更深的是利息“算法套路”,在法庭里也不一定能被识别。

仍以王素芬的这份合同为例。贷款的月息为1%,月居间费率为0.97%。以80000元为本金,共分12期还,首月还掉13150元后,合同表示,剩下月份王素芬需要每月还8242元,其中包括每月偿还的本金6666元,利息及手续费之和1576元。

券商中国记者发现,这一算法是用借款本金除以期数,得到每月应还的本金;再加上本金乘以月利率算出每月利息、本金乘以月居间费率算出每月手续费,与每月本金加在一起,得到每月的分期金额。

这是小贷公司和网贷平台上常用的算法,公式为“每期还款=(贷款本金X贷款月利率X贷款期数+贷款本金)/贷款期数”,有的合同将它称为 “等本等息”。

这一算法的套路在于,没有考虑到王素芬每月还款都会还掉部分本金,剩下的月份应该减掉已还本金,以剩余本金为基数计算利息,而不应该再用初始本金计算利息。

北京市隆安(深圳)律师事务所高级合伙人吴旺根认为,在借贷领域,本金应该以借款人实际使用的数量为准;借款占用多长时间,就收多少利息,没有用过的钱不应该收利息。

一位从事民间借贷案件的司法部门人士也认为,民间借贷业务应遵循“用多少本金则收多少利息”,在计算利息的时候,要扣除已经归还的本金。

上述“套路算法”仅适用于借款人在期满一次性还本付息的情况,而在分期付款的情形下,不扣除已还本金的做法,将使得实际利率要比名义利率高得多。

以王素芬这笔借款为例,砍掉预扣的费用之后,如果每期按照剩余本金计算利息,实际年化利率超过了45.5%,而合同上约定的年息仅有12%。

券商中国记者发现,只有极少数民间借贷判决规避掉了这一算法套路。大多数情况下,法院的算法很简单:以当事人起诉时点的总利息除以总本金,比对是否超过了最高法规定24%和36%的红线。

其实,这个“算法套路”只在网贷等民间借贷合同中出现最多,而在银行个贷部门的本息计算方式中,则不存在。银行每月都会扣除已还本金,用剩余本金为借款人计算利息。在银行官网和新浪官网的等本息计算器上,都有减除已还本金的贷款计算窗口。

四、法院裁夺现状

王素芬虽得到了一些在民间借贷领域颇有经验的律师的支援,但并未稳操胜券。去年,北京高级人民法院发出的一份判定书,让王素芬一家陷入忐忑。

在这起民间借贷的案子中,放贷人夏某状告借款人孙某欠钱不还,申请法院执行,但孙某认为,他只收到了夏某49800元,却要按照借款合同上的65096元为本金还款。

官司从北京市二中院打到了北京高院。北京高院认为,在借款本金的认定上,孙某签订的《借款协议》、《信用咨询及管理服务协议》等表明,他对取得借款的同时应当支付相关费用、且费用由夏某代付是知晓的。由于夏某已经举证证明帮忙代孙某支付了费用,孙某未能提供直接证据予以反驳,所以高院认为,一、二审法院认定借款本金为65096元的合同本金,并无不当。

利息算法上,高院认为,孙某借款65096元,按照合同约定月还款3363.29元,24期共计80718.96元,经测算,年利率约24%。最终,北京市高院没有支持借款人孙某的主张。

有意思的是,同样是民间借贷纠纷,甚至是同一个当事人——夏某,在广东中山第一人民法院也被告上了法庭,但这回情况不一样了。

借款人李某诉称,自己向夏某借款12.86万元,但是实际却只收到了8.98万,夏某以介绍费、管理费等位借口扣减了3.96万元。因为实际收到的本金少于合同本金,李某在提前还款的时候多还了3.3万的利息,要求夏某退还。

夏某这次也辩称,3.96万元为夏某为李某代付的咨询费、居间费等费用,李某对此是同意和授权了的,夏某提供了相关代收的证据。

但广东中山第一人民法院认为,按照法律精神,出借人不得利用自身优势地位预先扣除利息,虽然出借人扣除时经过了借款人的同意,但借款人可能为了借款而不得不同意,而非真实意思表示。

对于服务费,法院认为,中介机构收取李某服务费无可厚非,但是应由李某直接支付给中介机构,夏某不应该利用自己优势地位,协助中介机构预先扣除。因此,预先扣除的相关服务费不能计入本金。

最终,在法院的支持下,李某讨回了自己多付3.3万元利息。

民间借贷中本金和利息到底应该怎么认定?虽有法律法规作为依据,但类似案件实际情况复杂,加上法官对事件的理解不同,拥有自主裁量权,使得判决结果存在不确定性。

“法院每天审理的案子非常多,民间借贷案件情况纷杂,弄清算法需要金融专业知识,牵扯法官精力较大。种种因素导致这类案件审理的结果出现差别。”有关司法部门人士表示。

不过,广东中山法院的案子判借款人胜诉,给与王素芬和家人信心。

五、缺席的被告

民间借贷判例中,像王素芬这样拿起法律武器的人不少,但是这却并不是主流。

券商中国记者在中国判决文书网上发现,民间借贷的案子有相当大的一部分,是贷款公司或者放贷人起诉借款人不还钱的情形。这类案子的被告,也就是借款人常常不到庭,结果贷款公司或放贷人胜诉了。

“这些被告往往是缺乏法律知识的个人,有人是不想还款、不敢出庭;有的人是还不起,跑路了;还有的人甚至都没有收到法院传票,并不知道自己被起诉了。上述司法部门人士对券商中国记者表示。

遗憾的是,很多被告人并不知道,出庭可能是自己结清贷款、讨回多付利息、从债务漩涡中上岸的最好机会。

在法庭上,法官会将债务拆开,利息在24%—36%区间的,法院处于中立地位,即如果当事人自愿支付,支付完后悔想要回去的,法院不会支持;反之,如果出借人想索要这部分利息,法院也不会支持。但是利息一经测算超过了36%,借款人想讨回去,法院将支持。

很多被告只知道欠债涨得很快,殊不知,背后往往是因为实际利息比合同上的利息要高得多,又被隐蔽的计息套路给藏起来了,而只有在法院强光的照射之下,高利贷才会一一“现形”。

“放贷人钻空子,被告人却不出庭,我们法官也没有办法。”有法官无奈地说。

六、职业放贷人

在采访调查中,一类疑似“职业放贷人”的队伍引起了券商中国记者的注意。

以前述两个法院判例中都有出现的夏某为例。在中国判决文书网中输入夏某的名字加“民间借贷”,共找到9627条信息,其中夏某和三家中介服务公司往往一同出现,身份有时为原告,有时为被告,纠纷中不时出现P2P网络借贷平台、互联网中介服务公司等新型借贷模式。

依照浙江玉环县人民法院对“职业放贷人”的定义,是指经常性借贷给他人并以此牟取高额利息的个人。职业放贷人最早进入公众视野,是法院发现很多类似案件原告都为同一个人。有媒体报道,在一些地方法院的民间借贷诉讼中,竟有7成是来自职业放贷人。

今年2月,浙江玉环县人民法院在全国率先出台了《关于建立“职业放贷人名录”的若干实施意见》,并发出了一份职业放贷人名录。根据《实施意见》,同一或关联原告在该院民事诉讼中涉及二十起以上民间借贷诉讼,或同一年度内涉及十起以上民间借贷诉讼的原告,将被纳入“职业放贷人名录”。

被纳入名录后,法院可依据相关规定,对其主张的相关事实不予认定处理,如发现有存在高利转贷、暴力索债等涉嫌违法犯罪事实的,将依法移送公安机关处理。

一位与职业放贷人打过官司过的律师透露,有些职业放贷人背后,有小贷公司等类金融机构为其提供资金来源。

职业放贷人的“套路”很多,包括通过写超额借条、要求借款人给第三方转账等更加隐蔽的形式,盘剥借款人,规避法律法规对高利贷的限制。

七、反思与建言

2013年在全国兴起的互联网金融大潮,在推动金融快速走向普惠的同时,也让传统民间借贷实现了线上化和全国化的“技术升级”。在一些地区,网络贷款甚至一度成为高利贷变种。

2016年起,央行、原银监会等多部门开始联手对互联网金融中的乱象实施精准打击。但在整治的过程中,却有些“拔剑四顾心茫然”,如何让监管政策不落空而是落实,还有很长的路要走。

比如,2017年12月发布的《规范整顿“现金贷”业务的通知》(141号文),以及《关于印发小额贷款公司网络小额贷款业务风险专项整治实施方案的通知》(56号文),对网络借贷业务的监管标准非常明确,明确禁止借贷中本息计算的各种套路。

然而,这两个文件在司法领域还没有被使用过,因为它们仅是多部门联合发布的行政规章,文件的层级太低。

有司法部门人士券商中国记者表示,法院裁定民间借贷案件,主要的依据是《合同法》、最高法的《民间借贷司法解释》以及《金融审判指导意见》,不会太看上述两份监管通知。

民间借贷判决案件在不同地区的判决差异,一定程度上暴露了司法中对金融领域的案件缺乏专业了解,调查精力也不足等问题。

一位司法部门人士表示,去年8月份最高人民法院印发《关于进一步加强金融审判工作的若干意见》,提出加强金融审判的专业性,可能对今后有所帮助。 另外,即便法院有心提升专业能力,但在实务操作中,被告频频缺席,放弃自己的权利,法律被有动机者利用,网贷套路不能被广泛识别,司法的进步和现状的改善,也只能是空话。

一个建议是,最高法或相关部门可以推出适用于民间借贷的本息计算器,一方面简化法院工作量,不要让技术问题成为司法公正路上的绊脚石;另一方面向大众推广普及,让本息算法透明化,让更多人有力量拿起法律的武器。

在监管层面,不管是金融监管部门,还是地方金融办,管理范围仅限于持牌照的金融机构和地方网贷平台,对于打着“金融服务咨询”进行虚假宣传的中介机构,却鞭长莫及。如果没有工商部门管理的介入,这类机构依然活的很好。

“网贷市场的整顿,一定要把工商部门接入进来。工商发现乱象,应该主动推动金融部门对这些乱象实行牌照管理,只有两个部门一起推动,乱象才能得到遏制。”一位网贷观察人士表示。

他同时表示,网贷整治办下发的文件,要求各家公司披露年化利率,但在实操中没有哪一家公司会愿意据实披露。“没有人执行,规定就容易落空。”

对于卷入网贷的个人,律师吴旺根提示,网络借贷风险暗藏,借款人要有意识保护自己的权益,看清楚合同里的利率条款,保留好转账、划款等相关证据。对于已经支付的超过法律规定的利息,可以在3年诉期时效内主张自己的权利,将多付的利息要回去。出现诉讼后,应积极应诉,避免发生不必要的损失。